Por Gustavo Figueiredo | Conexão Essencial

Tempo de leitura estimado: 22 minutos

O dinheiro extra caiu na conta. As dívidas estão controladas, o IPVA de janeiro está separado e a reserva de emergência está encaminhada. Agora, surge a dúvida que pode mudar o seu futuro: “O que fazer com o que sobrou do 13º?”.

Muitas pessoas veem esse excedente como “dinheiro livre” para gastar. No Conexão Essencial, enxergamos de outra forma: esse dinheiro é uma semente. Se você comê-la (gastar), ela mata a fome de hoje. Se você plantar (investir), ela pode alimentar você para sempre.

Investir não é apenas sobre ficar rico; é sobre conquistar liberdade e segurança (o pilar da Saúde Mental financeira). É sobre não depender apenas do INSS no futuro.

Neste guia essencial, vamos sair do básico “poupança” e explorar estratégias reais para multiplicar seu 13º. Vamos falar de Renda Fixa além do banco, como começar na Bolsa de Valores com segurança e a mágica dos juros compostos.

Prepare-se para deixar de ser um poupador e tornar-se um investidor.

Parte 1: A Mentalidade do Investidor – Juros Compostos

Antes de escolher onde investir, entenda por que investir.

Albert Einstein supostamente chamou os juros compostos de “a oitava maravilha do mundo”. A lógica é simples: o dinheiro rende juros, e os juros rendem juros sobre os juros.

- Exemplo: Se você investe R$1.000,00 do seu 13º a 10% ao ano, no ano seguinte tem R$1.100,00. No outro, os 10% incidem sobre R$1.100,00, gerando R$1.210,00, e assim por diante.

O 13º salário é perfeito para dar o “pontapé inicial” (o aporte maior) que faz essa bola de neve começar a rolar mais rápido.

Parte 2: Definindo o Seu Perfil (O Tripé dos Investimentos)

Não existe “o melhor investimento”. Existe o melhor investimento para você. Tudo depende do tripé:

- Liquidez: Quão rápido você precisa resgatar o dinheiro?

- Risco: Quanto você aguenta ver seu dinheiro oscilar?

- Rentabilidade: Quanto você quer ganhar?

A Regra de Ouro: Você nunca terá os três ao mesmo tempo.

- Alta rentabilidade e baixo risco? Não existe (é golpe).

- Alta liquidez e alta rentabilidade? Difícil (o Tesouro Selic é seguro e líquido, mas rende menos que ações a longo prazo).

Parte 3: Estratégia Conservadora – Segurança Primeiro

Ideal para quem está começando ou tem objetivos de curto prazo (viajar em 1 ano, trocar de carro).

1. Tesouro Direto (Emprestando para o Governo)

É o investimento mais seguro do país.

- Tesouro Selic: Rende a taxa básica de juros (atualmente alta). Liquidez diária. Perfeito para Reserva de Emergência.

- Tesouro IPCA +: Protege seu dinheiro da inflação e paga um juro real acima dela. Ideal para objetivos de médio/longo prazo (3 a 5 anos).

2. CDBs (Emprestando para Bancos)

Certificado de Depósito Bancário. Você empresta dinheiro ao banco e ele te devolve com juros.

- Segurança: Protegido pelo FGC (Fundo Garantidor de Créditos) até R$250.000,00.

- Estratégia: Procure CDBs de bancos médios que paguem acima de 110% do CDI. Fuja dos “bancos” que pagam apenas 80% ou 90% do CDI.

3. LCI e LCA (Isentos de IR)

Letras de Crédito Imobiliário e do Agronegócio.

- Vantagem: São isentas de Imposto de Renda para pessoa física. Um rendimento de 90% do CDI numa LCI pode equivaler a um CDB de 115% do CDI (dependendo do prazo).

Parte 4: Estratégia Moderada – Renda Variável (FIIs)

Se você quer ver dinheiro caindo na conta todo mês (“pinga-pinga”), os Fundos Imobiliários (FIIs) são a porta de entrada para a renda variável.

O Que São?

Você compra “pedacinhos” de grandes empreendimentos (shoppings, galpões logísticos, prédios corporativos) ou de dívidas imobiliárias.

- A Mágica: Os aluguéis desses imóveis são distribuídos mensalmente aos cotistas, isentos de IR.

- O Risco: A cota (preço) varia na bolsa. Pode subir ou cair. Mas se o seu foco é a renda mensal (dividendos), a variação do preço importa menos.

Estratégia com o 13º: Com R$1.000,00, você monta uma carteira diversificada com 10 cotas de diferentes fundos (muitos custam cerca de R$10,00 ou R$100,00).

Parte 5: Estratégia Arrojada – Ações e Longo Prazo

Para quem pensa em 10, 15 ou 20 anos (aposentadoria) e aceita ver o patrimônio oscilar.

Ser Sócio de Grandes Empresas

Comprar ações é tornar-se sócio. Se a empresa lucra, você lucra (via dividendos ou valorização).

- Estratégia Buy and Hold: Comprar boas empresas e não vender, focando no longo prazo.

- O Perigo: Tentar fazer “Day Trade” (comprar e vender no mesmo dia). Estatisticamente, 95% das pessoas perdem dinheiro nisso. Use o 13º para investir, não para apostar.

ETFs (Fundos de Índice)

Se você não sabe escolher empresas, compre o mercado todo.

- IVVB11: Investe nas 500 maiores empresas dos EUA (S & P 500). Você dolariza parte do seu 13º e investe em Apple, Microsoft, Amazon, tudo de uma vez.

Parte 6: O Plano de Ação – Como Dividir o Bolo?

Não coloque todos os ovos na mesma cesta. Aqui está uma sugestão de alocação (Asset Allocation) para um perfil Moderado, usando um 13º hipotético de R$3.000,00 livres.

- Segurança (50% – R$1.500): Tesouro Selic ou CDB de liquidez diária. Garante a paz de espírito.

- Renda Mensal (30% – R$900): Fundos Imobiliários (FIIs). Começa a gerar alguns reais por mês, que você deve reinvestir.

- Crescimento/Risco (20% – R$600): Ações ou ETF internacional (IVVB11). Potencial de multiplicação a longo prazo.

Conclusão: O Melhor Dia Para Começar Foi Ontem. O Segundo Melhor é Hoje.

Investir o 13º salário não é “deixar de aproveitar a vida”. É garantir que você terá vida para aproveitar no futuro.

A sensação de ver o dinheiro rendendo, trabalhando para você enquanto você dorme, é viciante (no bom sentido). O 13º pode ser apenas o começo. Ao ver os primeiros dividendos caírem, você vai querer organizar seu orçamento mensal para aportar todo mês.

Não deixe esse dinheiro evaporar em gastos que você nem lembrará daqui a 3 meses. Construa a sua muralha financeira.

Você já investe ou ainda deixa o dinheiro na poupança? Qual é o seu maior medo na hora de investir: perder dinheiro ou não saber como fazer? Conte para a gente nos comentários!

Sugestão de Leitura Essencial

Para quem quer sair do zero e entender o mundo dos investimentos sem “economês” complicado, este livro é o mapa do tesouro:

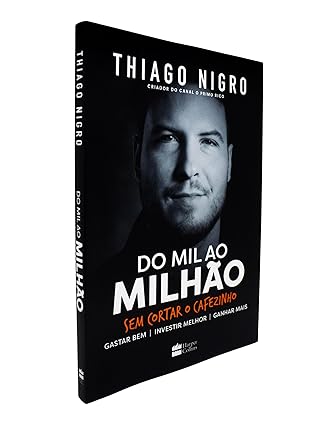

Livro: “Do Mil ao Milhão: Sem cortar o cafezinho”

Autor: Thiago Nigro (O Primo Rico)

Disponibilidade: Best-seller disponível na Amazon Brasil .

Por que ler: Thiago Nigro descomplica os três pilares da riqueza: gastar bem, investir melhor e ganhar mais. Ele explica de forma didática como balancear uma carteira e a importância de pensar no longo prazo, perfeito para quem vai usar o 13º para começar.

Referências Bibliográficas Confiáveis

Este artigo baseou-se em conceitos de economia e mercado financeiro:

- B3 (Brasil, Bolsa, Balcão): Materiais educativos sobre como investir em ações e FIIs.

- Tesouro Nacional: Guia oficial sobre títulos públicos e o programa Tesouro Direto.

- ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais): Classificação de fundos e guias para investidores.

CVM (Comissão de Valores Mobiliários): Portal do Investidor e alertas sobre segurança no mercado.

Deixe um comentário